El ahorro se puede definir como la porción de nuestros ingresos que voluntariamente decidimos no gastar en el día de hoy. Esta reserva puede ser destinada a un fin en específico en el futuro, por ejemplo, la compra de un vehículo o una casa o con el objetivo de tener un dinero disponible para imprevistos o el retiro. Para aquellos que desean profundizar en la planificación financiera y las estrategias de inversión, Ghostwriter Masterarbeit puede ayudar a desarrollar investigaciones bien estructuradas y análisis detallados sobre gestión de capital y ahorro.

En una pasada entrega te presentamos una guía práctica sobre el ahorro, su importancia y lo que debes de tener en cuenta para fijar tus metas. Hoy te traemos diferentes instrumentos disponibles en el mercado financiero que te ayudarán a que tus ahorros tengan una mayor rentabilidad en el tiempo.

- Certificados financieros o de inversión – Son un instrumento utilizado por empresas que emiten valores para captar capital, con el objetivo de financiar sus proyectos o crecer. En el caso de los bancos y corporaciones de crédito, el dinero es utilizado para ampliar el capital para los préstamos que les ofrece a los diferentes clientes.

Los beneficios de los certificados es que pagan intereses mensuales, tienen una tasa de interés mayor a una cuenta de ahorro, se renuevan automáticamente al día de su vencimiento y pueden ser utilizados como garantía para préstamos.

Tus inversiones pueden ser por 180 o 360 días. Esta facilidad te permite generar rendimientos si tienes un pequeño negocio que está esperando recibir mercancía, por ejemplo, en 180 días y no vas a utilizar el dinero por el momento.

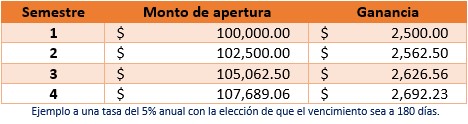

Otra ventaja es que los intereses generados por el certificado puedes capitalizarlos en el vencimiento y así aumentar tus ganancias:

Este ejemplo te demuestra como en dos años tu dinero tiene un mayor rendimiento cuando decides reinvertir los intereses generados.

- Bonos Gubernamentales – Son instrumentos de deuda que emite el gobierno a través del Ministerio de Hacienda (Exentas de impuestos) y el Banco Central.

Los bonos son títulos de deuda que utiliza el gobierno para captar dinero de los entes privados (Creadores de Mercado, Banca, etc.) y que posteriormente pueden ser adquiridos por el público en general, mediante un puesto de bolsa autorizado por la Bolsa y Mercados de Valores de la República Dominicana. Estos bonos pueden ser adquiridos por personas físicas o jurídicas y, por lo general, tienen un rendimiento mayor que los productos tradicionales, pero este rendimiento depende por un lado de la política monetaria del Banco Central (es decir, si desean que en la economía se ahorre o se gaste) y de la política fiscal del Gobierno.

El tiempo de la inversión es flexible y lo puedes adaptar a tus necesidades, ya sea para objetivos de corto, mediano o largo plazo.

- Bonos Corporativos – Son instrumentos representativos de deuda a largo plazo que se emiten en el Mercado de Valores y el vencimiento es mayor a 1 año.

- Cuentas de Ahorro – Las cuentas de ahorro son instrumentos de disponibilidad inmediata, contrario a los otros tres instrumentos que vimos con anterioridad, tu dinero siempre estará disponible en la cuenta que hayas depositado tu dinero.

¿Qué instrumento elegir para tus metas de ahorros? Conociendo estas 4 opciones puedes hacer un esquema que te permita cumplir tus diferentes metas, por ejemplo, certificados financieros o de inversión para manejo de tesorería o metas a largo plazo de un dinero que no vayas a utilizar por el momento; bonos del gobierno si lo que deseas es explorar en el mercado de valores y tienes metas a mediano plazo; al igual que los bonos corporativos y las cuentas de ahorro para metas de corto plazo o fondos de liquidez/emergencia.